ゆたつか父さんです。こんにちは。

2018年9月18日からインヴァスト証券のトライオートETFに新しいロジックが加わりました。

相場下落後の停滞局面でも利益を積み上げることを重視するデザインということで、始めた方も多いようです。

でも、父さんのところに、他のロジックよりも「カウンター」の含み損がひどいというご質問をいただきましたので、ちょっと調べてみましたので、ご参考にしてください。

■目次

ご質問の内容

このようなご質問をいただきました。

カウンターを9/21から始めて、毎週末に記録を取っているのですが、9/29から10/6にかけて、カウンターの含み損がライジング、スリーカードよりも遥かに増えました。

建玉照会を見たら、10/1に73ドル台でたくさん掴んでいました。

カウンターは下落時に強いという認識だったので、意外な気がしています。

チャートを振り返ってみると、ここで一度カウンターを稼動を停止した方がよかった、など対処できたことはありますでしょうか?

まだ始まったばかりですし、じっくり経過を見るべきだとは思いますが、今後の参考にお聞かせいただけますと幸いです。

含み損って、長いこと持ち続けるのいやですもんねえ。

お気持ちいたくわかります。

毎日含み損を見ると、こんな感じになりますよねえ。

そもそもカウンターとは

まずは、9月18日にリリースされたカウンターについて解説します。

・カウンター幅が異なる4タイプの連続注文を組み合わせで構成

・相場下落後の停滞局面でも利益を積み上げることを重視するデザイン

・バックテスト結果での収益は、+66.58%(2017年1月〜)

このようにインヴァスト証券の説明でも下落後の停滞局面でも利益を積み上げることを重視するデザインと書いてあります。

「それなのに、なんで、含み損多いのよ」ってなりますよね。

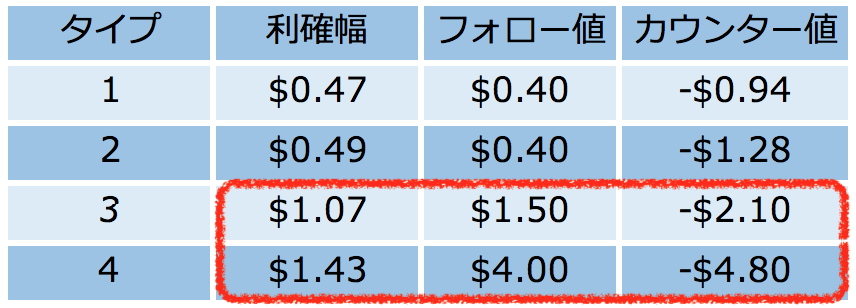

それでは、カウンターの初期設定です。

4つのタイプのそれぞれの利確幅、フォロー値、カウンター値です。

タイプ1、2は、実は、スリーカードのタイプ1とタイプ2と同じ設定になっています。

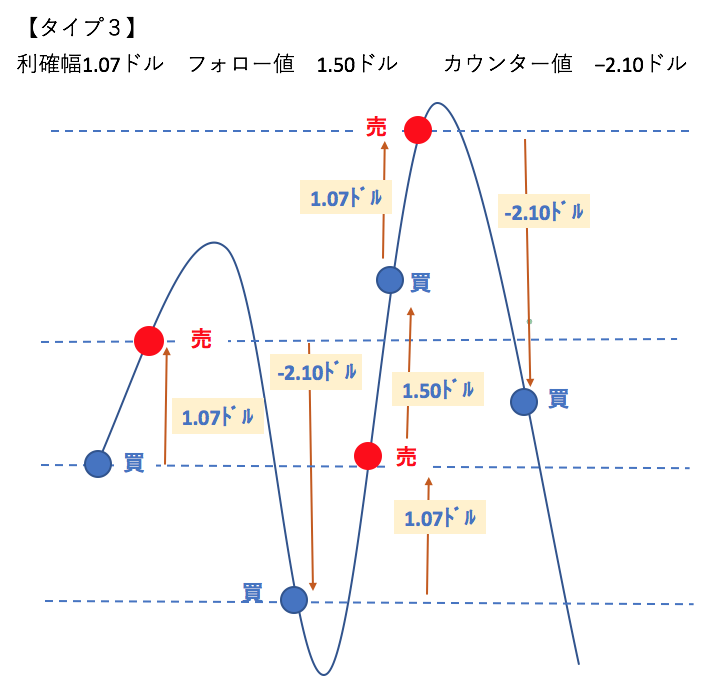

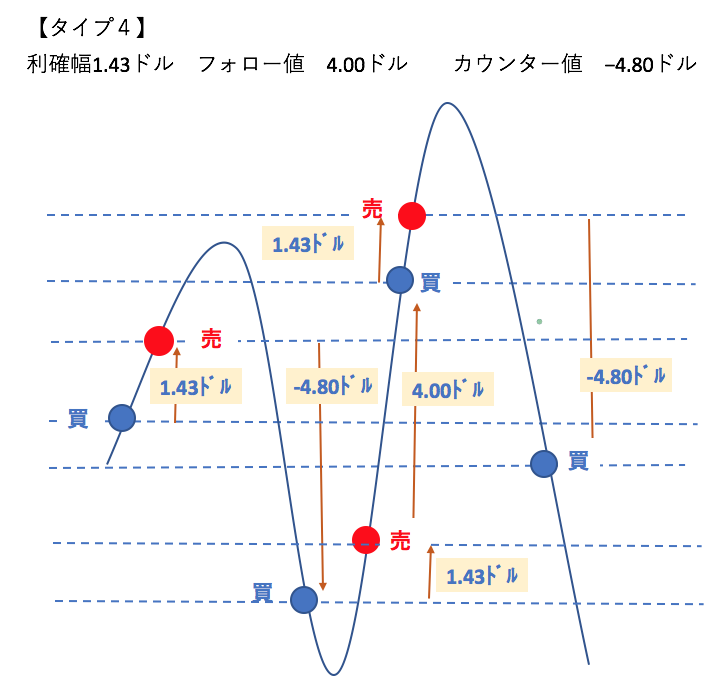

タイプ3、4がカウンター独特のロジックです。

利確幅、フォロー値、カウンター値ともに幅がひろく、「ここぞ」というところで、利益を確定したり、大きく値下がりしたときに買うという設定となっています。

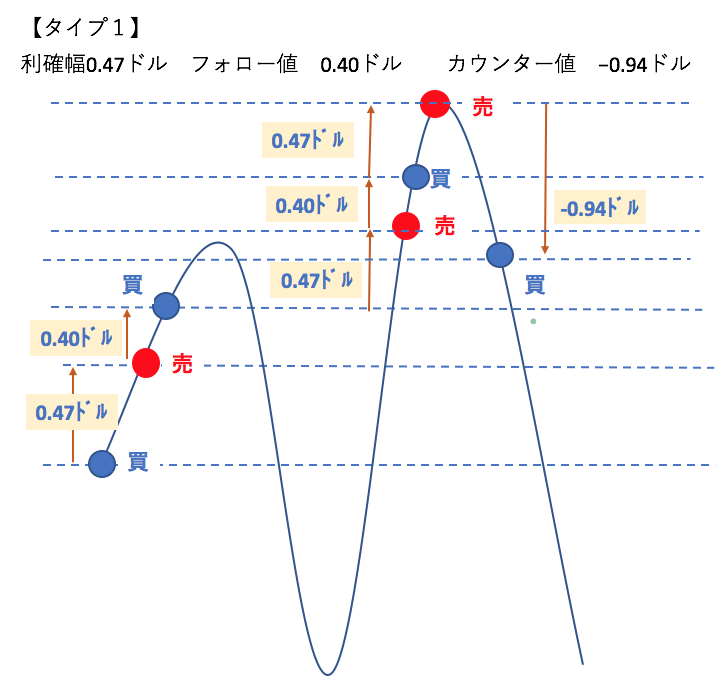

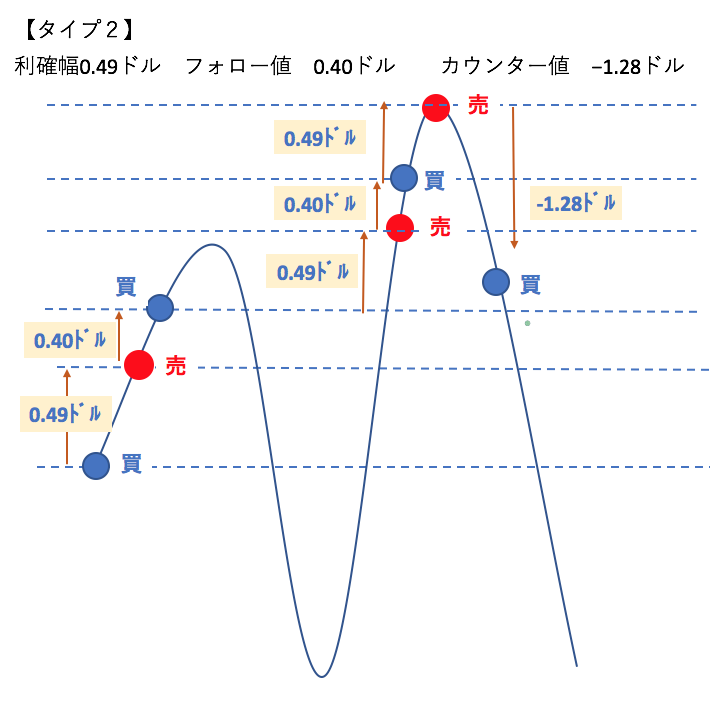

それぞれのタイプの値動きのイメージを見ていきます。

この4つのタイプの組み合わせでこのような動きをします。

下の方で買って、大きく上昇したときに利益確定しているところがポイントです。

タイプごとの含み損の状況をみてみましょう

ここまでそれぞれのロジックの特長をみてきました。

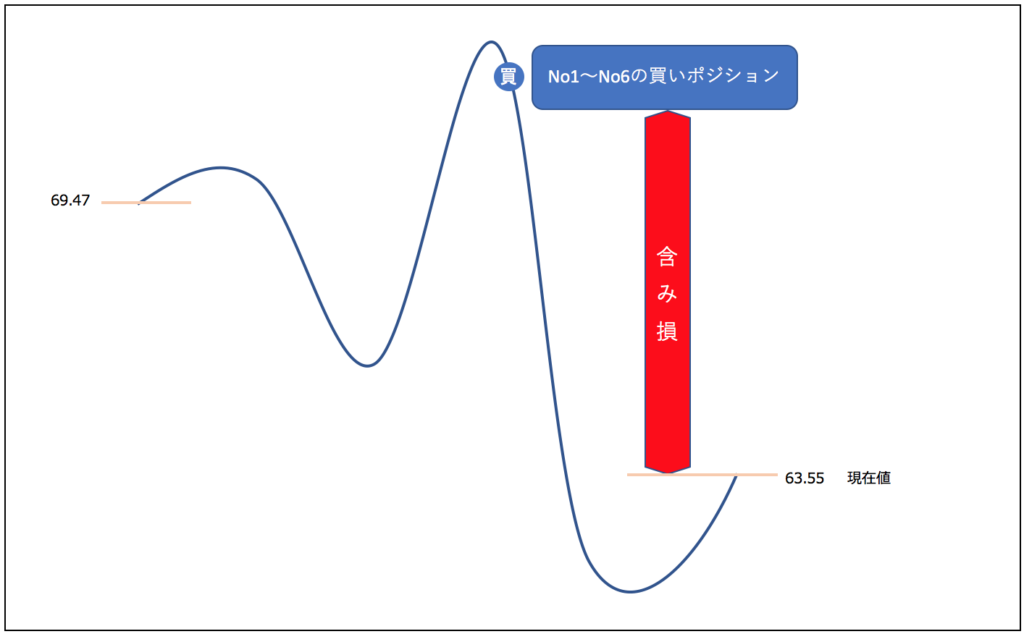

それでは、質問者さまと同様に、9月21日からスタートした場合の、タイプごとの理論上の含み損のイメージをみていきましょう。

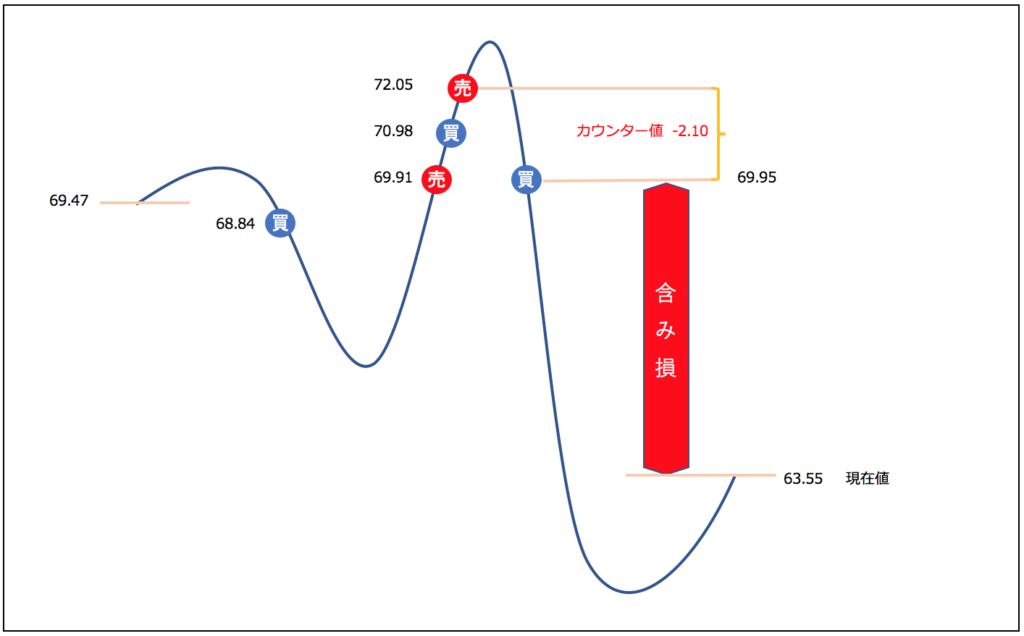

タイプ1・2の含み損

利確幅、カウンター値、フォロー値が小さいので、ポジションを持ちやすく、高値でポジションを持って、含み損がこのように発生しています。

このような含み損を持ったポジションが1口あたり6つもあります。

質問者さまは、73ドルあたりで掴んでいるということなので、1つあたり10ドルくらい含み損になっているものと想定されます。

タイプ3の含み損

タイプ3、タイプ4は、インヴァスト証券さんの説明どおりであれば、タイプ1、2よりも含み損は少ないはずです。

それでは、タイプ3のNo.7、8、9ごとに想定される含み損をイメージにしてみました。

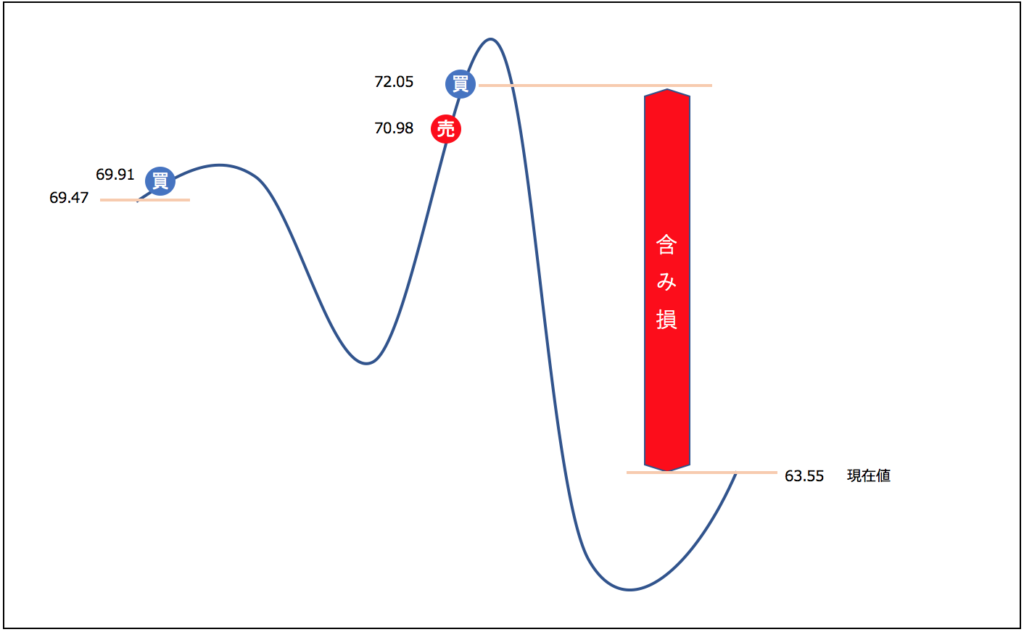

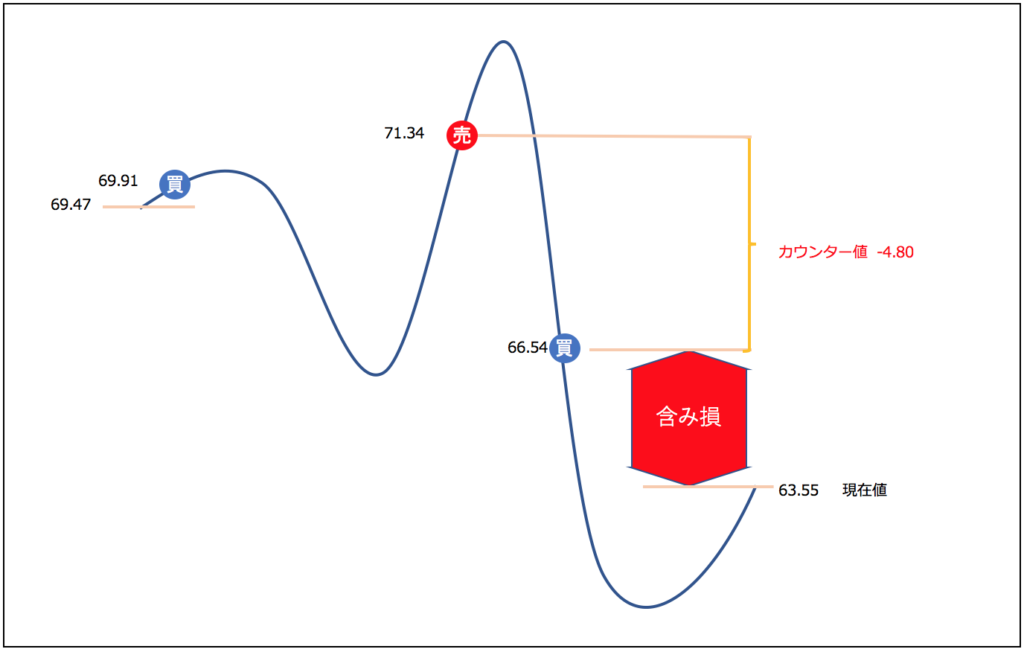

No7

カウンター値がタイプ1、2よりも大きいので、少しだけ含み損が小さくなっていますが、それでも含み損が6ドルくらいあります。

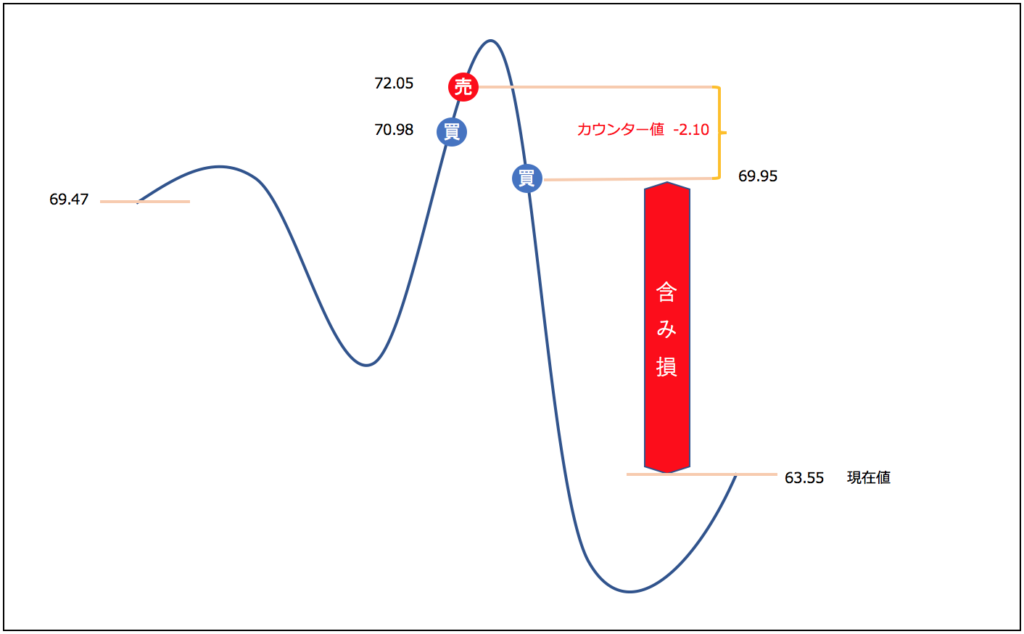

No8

ポジションを持ったあと、利確幅まで上がらずに下落したため、タイプ1、2と同じくらいの含み損を抱えています。

No9

カウンター値がタイプ1、2よりも大きいので、少しだけ含み損が小さくなっていますが、No7と同じくらいです。

タイプ4の含み損

タイプ3は、タイプ1、2よりも少しだけ含み損が小さかった程度でしたね。

それでは、タイプ4のNo.10、11、12ごとに想定される含み損をイメージをみていきましょう。

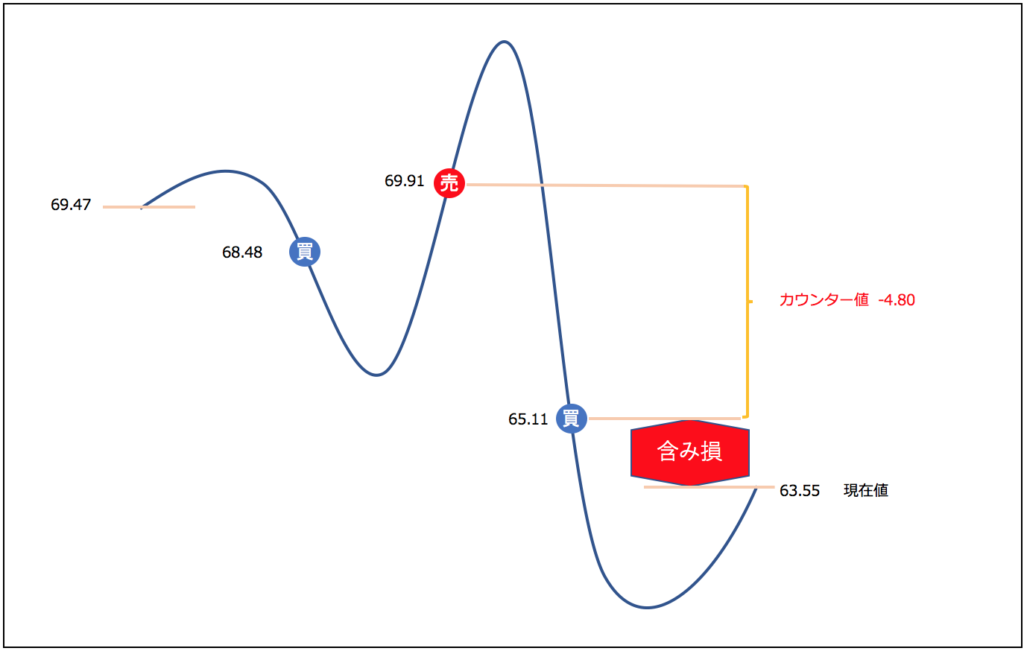

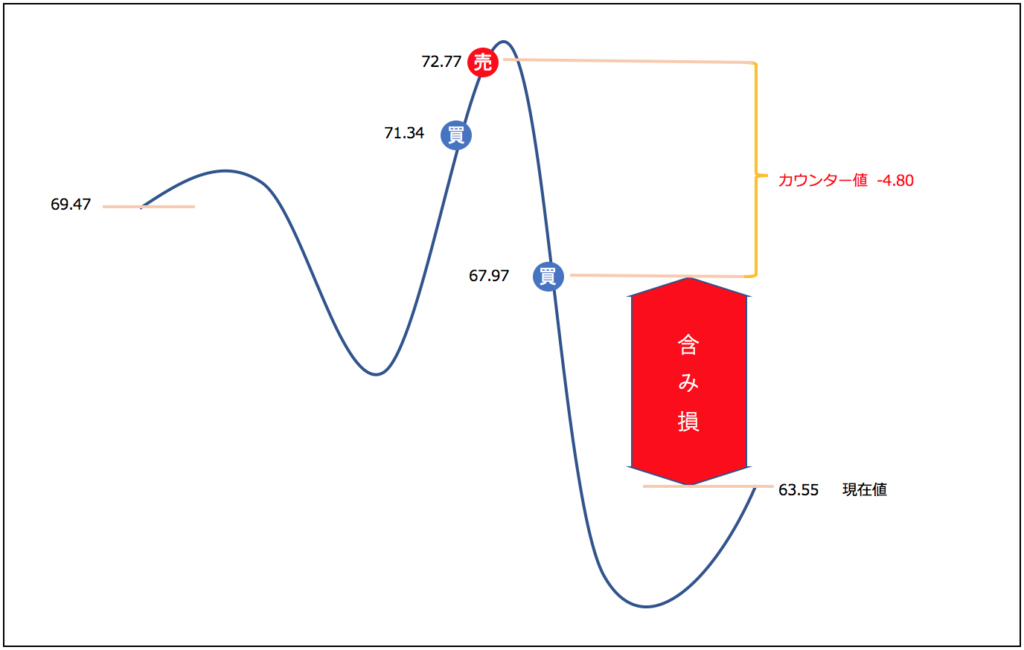

No10

カウンター値が他のタイプよりも大きいので、含み損は小さくなっています。

ここまでみてきたものとは大違いです。

それでも、直前の利確から4.8ドルよりも下落すると、カウンター値でポジションを持ってしまうため、やはり含み損を抱えています。

No11

No10と同じように含み損は他のタイプよりも小さくなっています。

No12

No10,11と同じように含み損は他のタイプよりも小さくなっています。

やはり、タイプ4の含み損がもっとも小さくなっています。

「カウンター」の含み損は「スリーカード」「ライジング」より大きくなるのか?

ここまでみてきましたが、下落時に強いという認識の「カウンター」は含み損が大きくなってしまったのはなぜでしょうか?

ポジション数が多い

「スリーカード」は1口あたり最大9ポジション、ライジングは1口あたり6ポジションです。

しかしながら、「カウンター」は、1口あたり最大12ポジションを持ちます。

そのため、1つ1つの含み損が同じでも合計では大きくなります。

タイプ1、2は含み損が出やすい

タイプ1、2は利確幅、フォロー値、カウンター値が小さいため、すぐにポジションを持ちやすく、価格の下落に弱いため、含み損が大きく出やすいのです。

タイプ3、4は一定の下落には強いけどそれ以上だと。。

タイプ3、4は利確幅、フォロー値、カウンター値を広げていますが、想定値以上に下落するとやはり含み損を抱えます。

価格が上昇してくれば、逆に利益を生み出しますが、下落したまま、動かないと含み損を抱えっぱなしとなります。

下落トレンドで含み損の「カウンター」を稼動を停止した方がよかったのか?

質問者さまから「カウンターを稼働停止した方がよかったのでしょうか?」とご質問をいただいています。

下落の途中で稼働停止した方がよかったのでしょうか?

父さんの考え

稼働を停止しても、一旦持ってしまったポジションは、利確幅以上に価格が上がらないと、ポジションが精算されないため、稼働を停止をする意味はないと考えます。

下落トレンドの場合は、次の2つしか答えはないものと思います。

・どこまで含み損を抱え続けるかきちんと考えて、そこまでは覚悟して稼働し続ける

・これ以上含み損にならないようにもっているポジションの一部または全部を決済して損切りする

どちらも選ぶに選べないかもしれませんね。。。。

最後に

最後までご覧いただきありがとうございました。

投資は自己責任です。きちんと資金管理して、すぐに使い道があるような資金ではなく、余裕資金で、かつ、余裕を持って運用をしましょう。

何かの参考になればと思います。

なお、父さんが、現在、運用している「ライジング」のアレンジバージョンの内容と実績はこちらのとおりです。

「証拠金取引はちょっと怖い。。。」という方には、ロボットアドバイザー人気ナンバー1の「WealthNavi(ウェルスナビ)」という選択肢も。。。

こちらもご参考まで。。

ゆたつか父さんさま、どうもありがとうございます!

詳しく記事にまでしていただいて、大感激です。しかも、イラストが可愛くて和みました♪

改めて全て書き出してみたところ、10,12が約66ドル、09が72ドル弱、残りは73ドル台で、ほぼ仰る通りです。

スリーカードも5つが73台、2つが73弱、2つが70弱、ライジングも2つが73台、4つが72台なので、カウンター云々より、ポジション数の差と言ってもよい感じですね。

こんなに見事に最高値で掴んでいるって、ある意味持ってますよね(苦笑)

とりあえず、再度の上昇を待ちつつ勉強します。また質問させていただくかもしれませんが、どうぞよろしくお願いいたします。