ゆたつか父さんです。こんにちは。

2018年9月18日からインヴァスト証券のトライオートETFに新しいロジックが加わりました。

トライオートETFで大人気のETF「ナスダック100トリプル」で自動売買ができるロジックはこれで4つ目。

父さんは、「ライジング」というロジックをアレンジして運用しています。

ここで、改めて、自動売買のロジックを変更するかどうか検討するために、ナスダック100トリプルで使える4つの自動売買のロジックの中身を確認し、比較してみましたので、ご参考にしてください。

トライオートETFとは

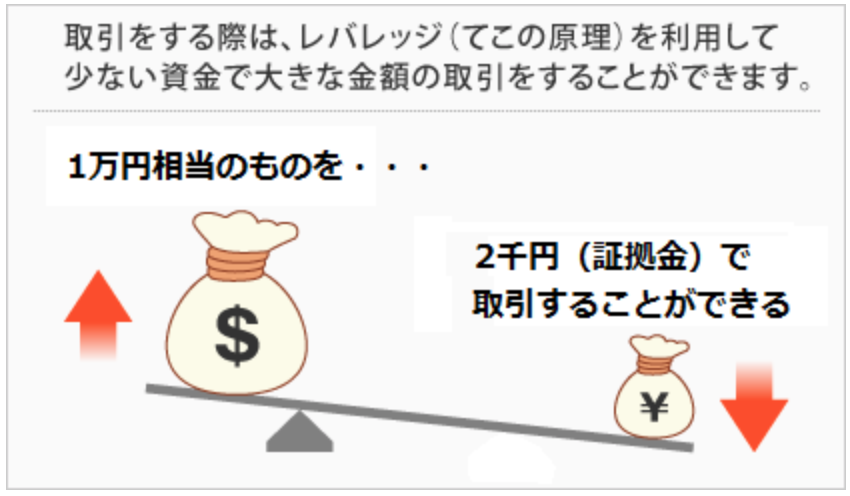

トライオートETFとは、米国の上場投資信託をFXなどで使われている取引の差金決済取引の仕組みで自動売買できる商品です。

このため、実際のETFの価格の5分の1の資金(=証拠金)で取引できますので、少ない資金で大きな取引をすることができる金融商品となっています。

トライオートETFのロジック

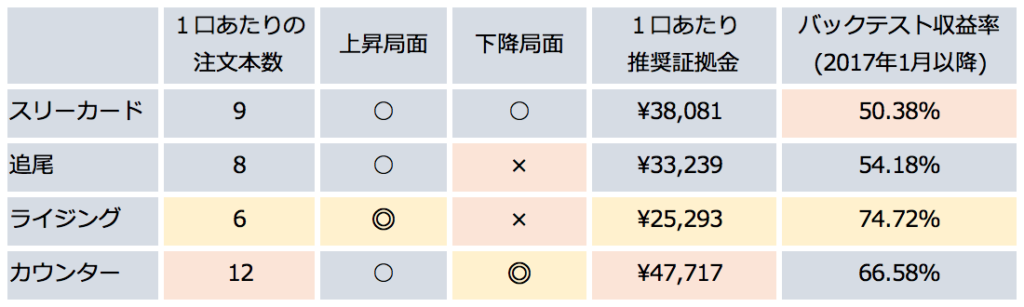

ナスダック100トリプルが利用できるロジックはこの4つです。

・スリーカード

・追尾

・ライジング

・カウンター

それではそれぞれのロジックの仕組みをみていきましょう。

スリーカード

まずは、スリーカードからです。

・3つのタイプの自動注文の組み合わせで構成

・上昇局面で利益を積み上げながら、下落局面でも反発を狙える

・注文数はタイプごとに3本で合計9本

・バックテスト結果での収益は+50.38%(2017年1月〜)

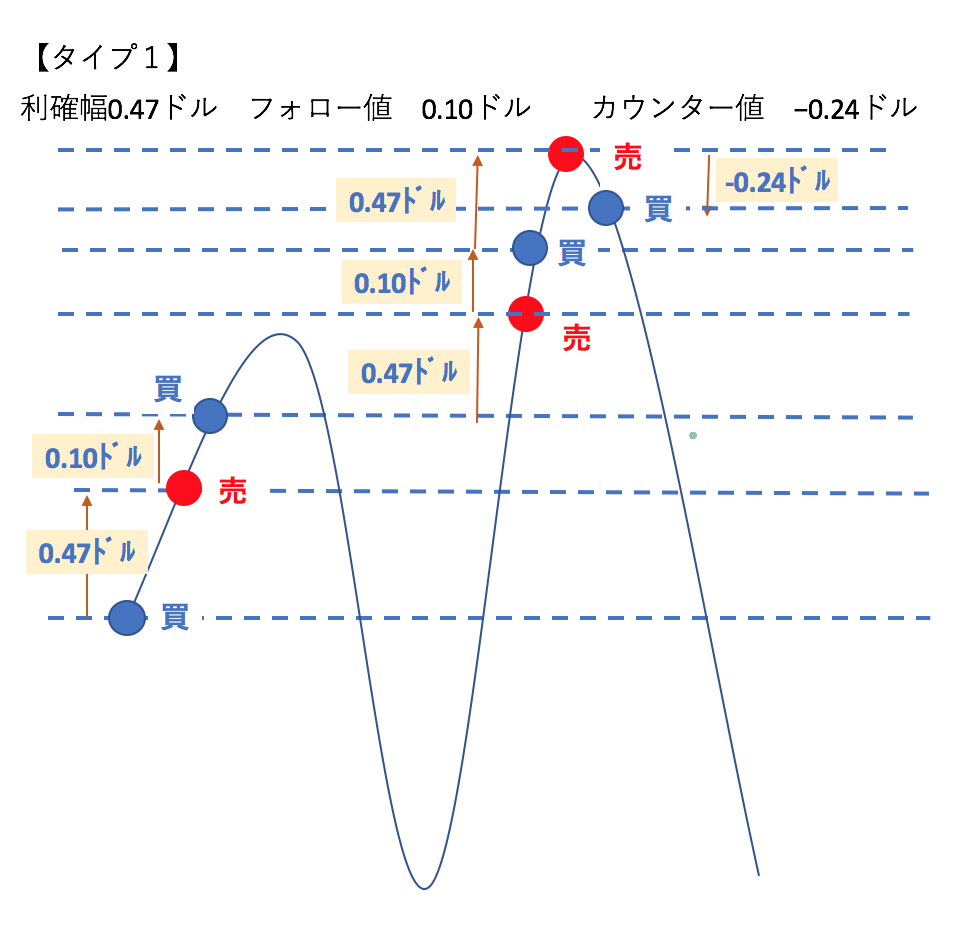

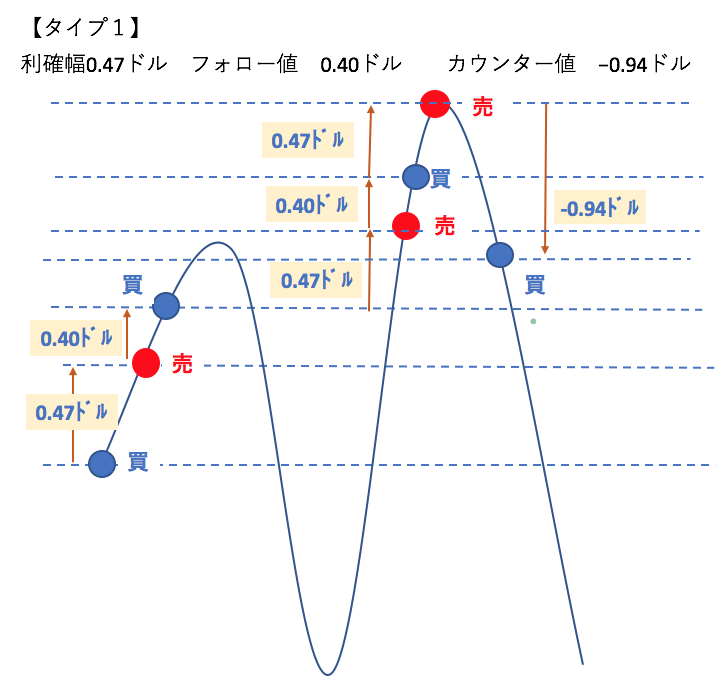

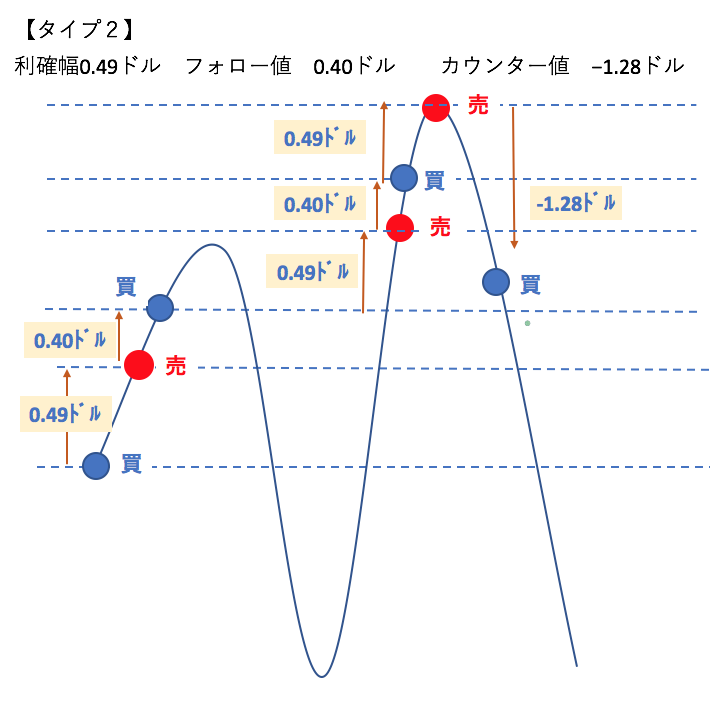

ちょっとわかりづらいので、3つのタイプの連続注文が、どのようになっているのか一緒にみていきましょう。

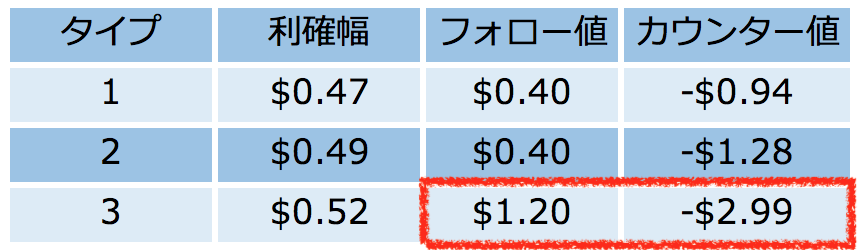

連続注文の3つのタイプを「タイプ1」「タイプ2」「タイプ3」と分類します。

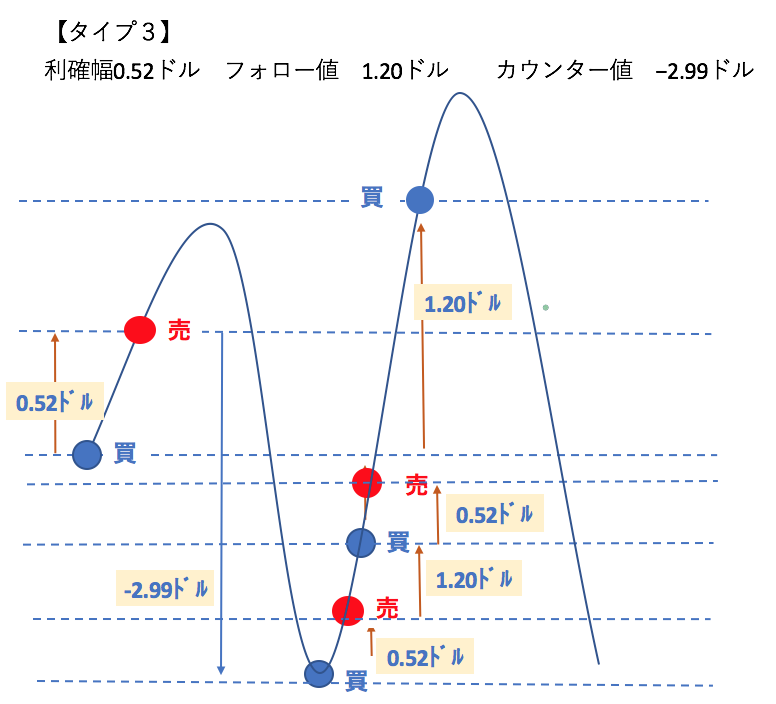

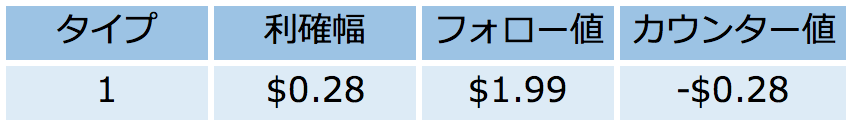

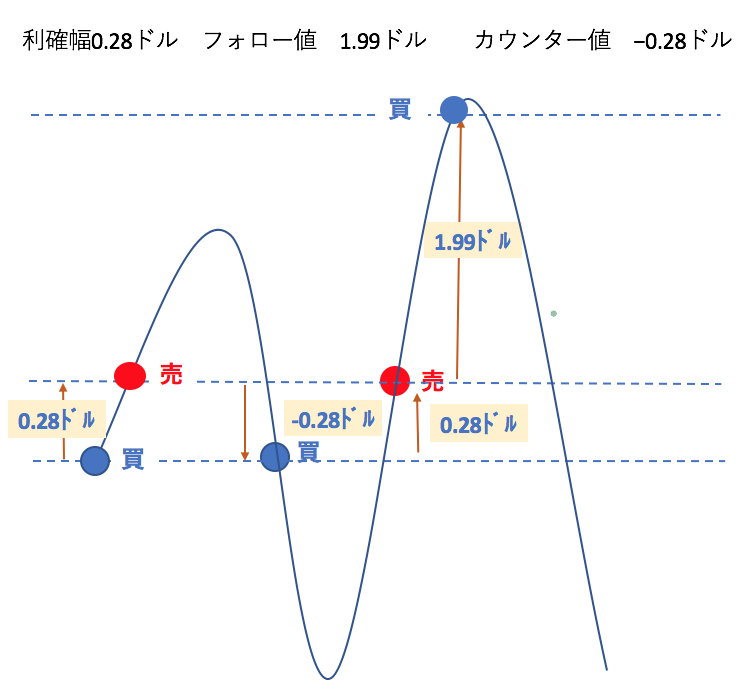

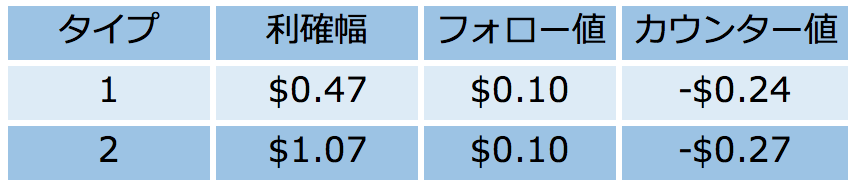

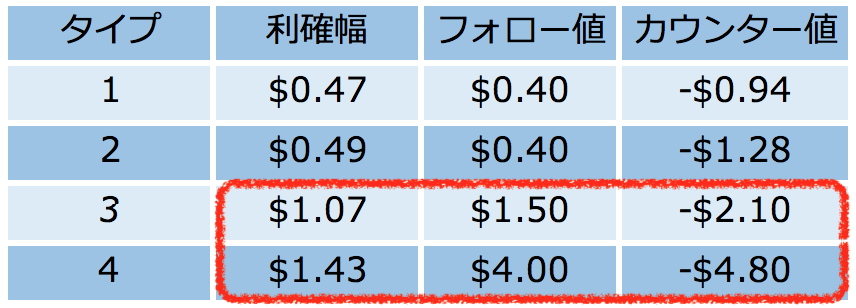

3つのタイプのそれぞれの利確幅、フォロー値、カウンター値です。

タイプごとに注文価格の異なるものが3本づつセットになっていますので、最大9本の自動売買の取引が動き続けることになります。

タイプ3だけがタイプ1、2よりもフォロー値とカウンター値が大きな幅で設定されているのが特長です。

タイプ3は、ETFを売却した後、大きく値上がり・値下がりしたときに買う設定になっています。

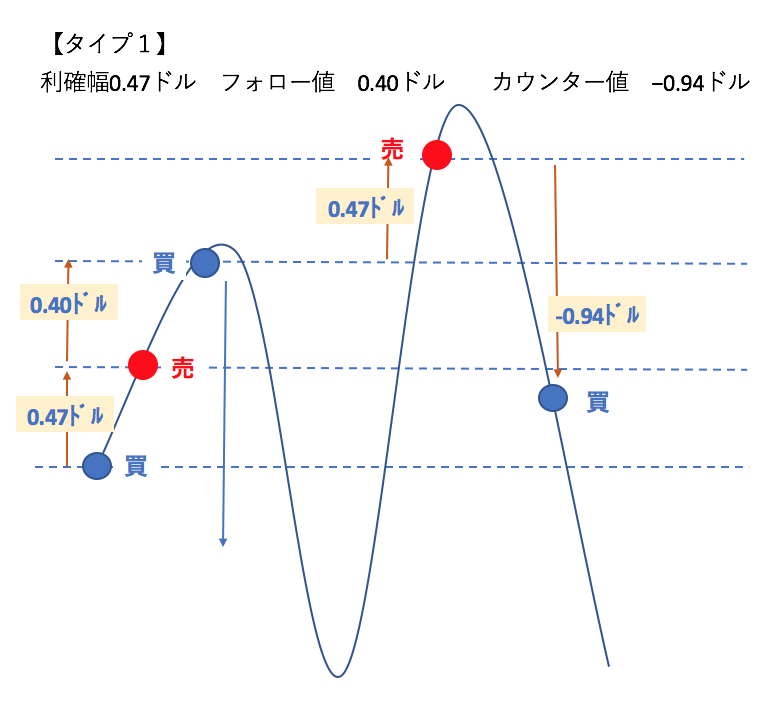

ちなみに、利確幅、フォロー値、カウンター値がわからない方は大事なので確認してください。

利確幅=購入後に、何ドル上がったら売るかを設定している値幅

フォロー値=価格が上昇しているときに、何ドル上がったら買うかを設定している値幅

カウンター値=価格が下落しているときに、何ドル下がったら買うかを設定している値幅

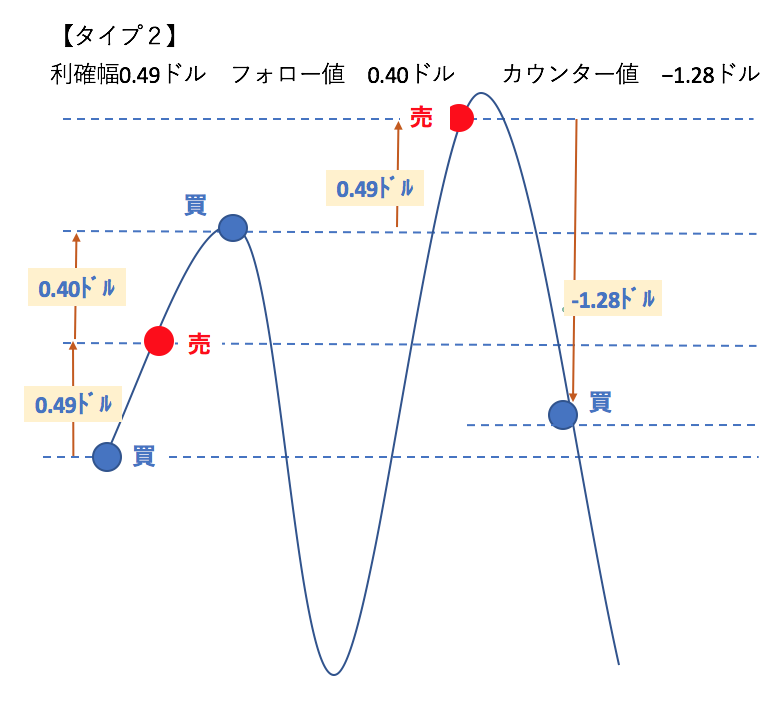

それではそれぞれのタイプをイメージ図にしてみました。

この3つのタイプが組み合わされて、このような動きのイメージになっています。

追尾

続いては、追尾です。

・一定の価格の幅に同じ設定値の連続注文の組み合わせ

・上昇局面だけでなくもみ合い相場でも威力を発揮するデザイン

・注文本数は8本

・バックテスト結果での収益は、+54.18%(2017年1月〜)

スリーカードとは違い、タイプは分かれていないというのが大きな特長です。

この設定で注文価格の違う8本が同じ動きの自動売買を繰り返します。

イメージ図にしてみました。

タイプが分かれていないので、とてもシンプルな動きをします。

ライジング

3つ目はライジングです。

・上昇トレンドで大きめの利幅と小さな利幅の連続注文の組み合わせで構成

・上昇局面で利益を積極的に積み上げることを重視するデザイン

・注文本数は6本

・バックテスト結果での収益は、+74.72%(2017年1月〜)

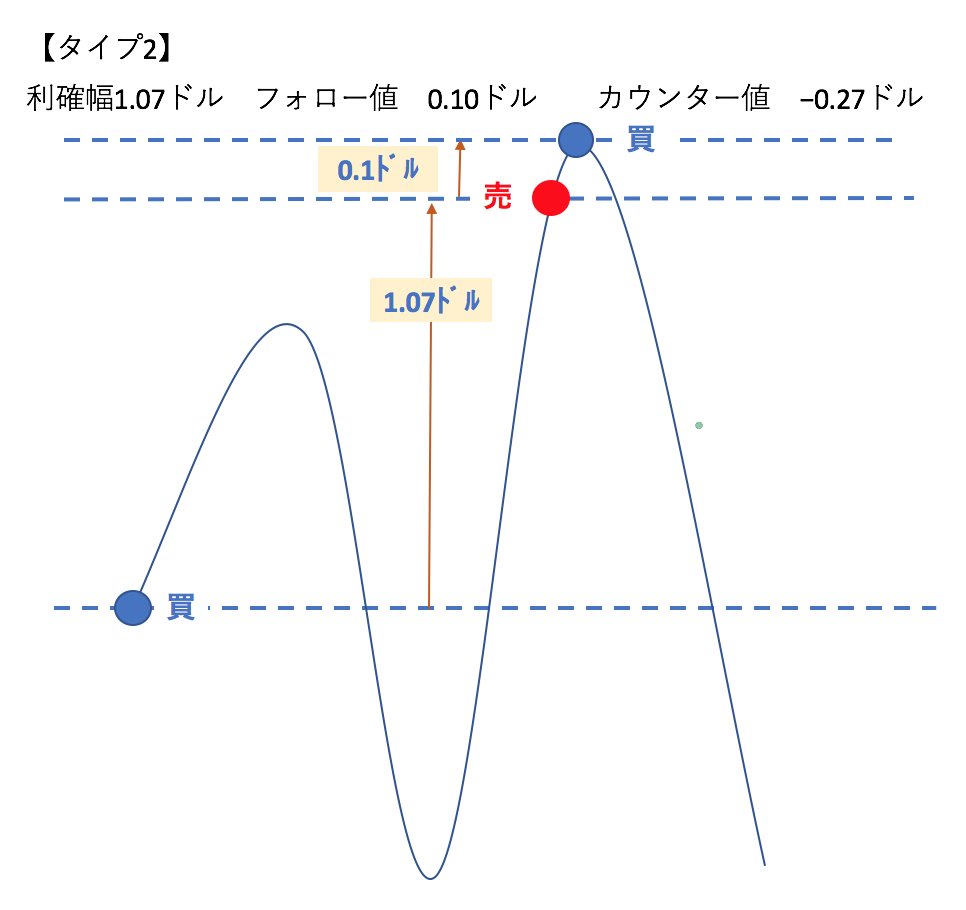

2つのタイプに分かれていますが、フォロー値がこれまでのものよりも、小さいのが特長です。

つまり利益確定した後に、0.1ドル上昇するとすぐに買います。

買った後、タイプ1は、小さく利益を確定し、タイプ2は、大きく利益を確定します。

上昇相場で売買を繰り返し行い利益を出す仕組みになっています。

逆に言えば、下落相場では、自動売買が動かず、評価損を抱えやすいとも言えます。

この2つのタイプの組み合わせで、このような動きになります。

タイプ2の利確幅のところが、途中でガツっと大きく上に向かってくる矢印です。

ちょっとワクワクしますね。

カウンター

最後は、9月18日にリリースされたカウンターです。

・カウンター幅が異なる4タイプの連続注文を組み合わせで構成

・相場下落後の停滞局面でも利益を積み上げることを重視するデザイン

・バックテスト結果での収益は、+66.58%(2017年1月〜)

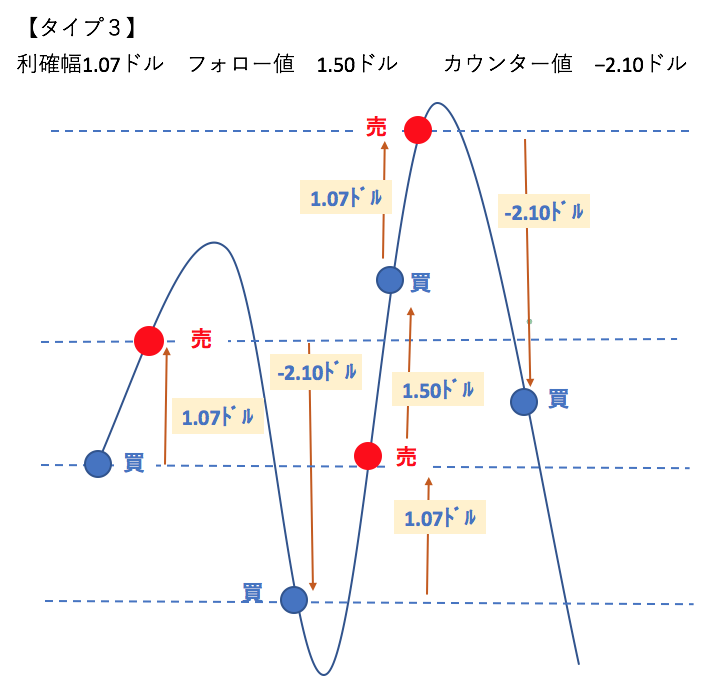

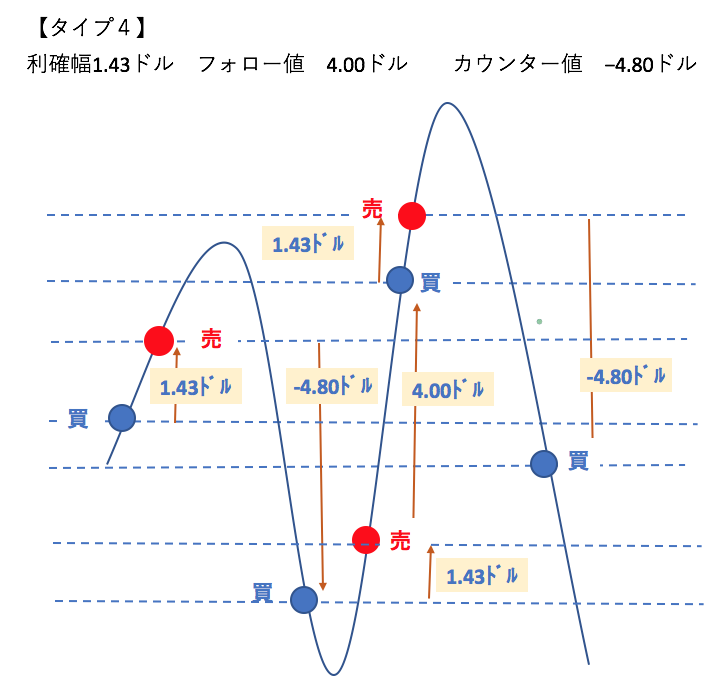

4つのタイプのそれぞれの利確幅、フォロー値、カウンター値です。

タイプ1、2は、実は、スリーカードのタイプ1とタイプ2と同じ設定になっています。

タイプ3、4がこれまで見てきた3つのロジックと大きくちがう部分です。

利確幅、フォロー値、カウンター値ともに幅がひろく、「ここぞ」というところで、利益を確定したり、大きく値下がりしたときに買うという設定となっています。

それぞれのタイプの値動きのイメージを見ていきます。

この4つのタイプの組み合わせでこのような動きをします。

下の方で買って、大きく上昇したときに利益確定しているところがポイントです。

4つのロジックをチャートで傾向分析

ここまでそれぞれのロジックの特長をみてきました。

しかし、実際に、ETFの価格の推移と照らし合わせて、それぞれのロジックがどのように結果を出してきたのかみたくなりませんか?

インヴァスト証券の自動売買の注文画面でそれぞれはみられるのですが、

“4つのロジックをまとめてみたい”

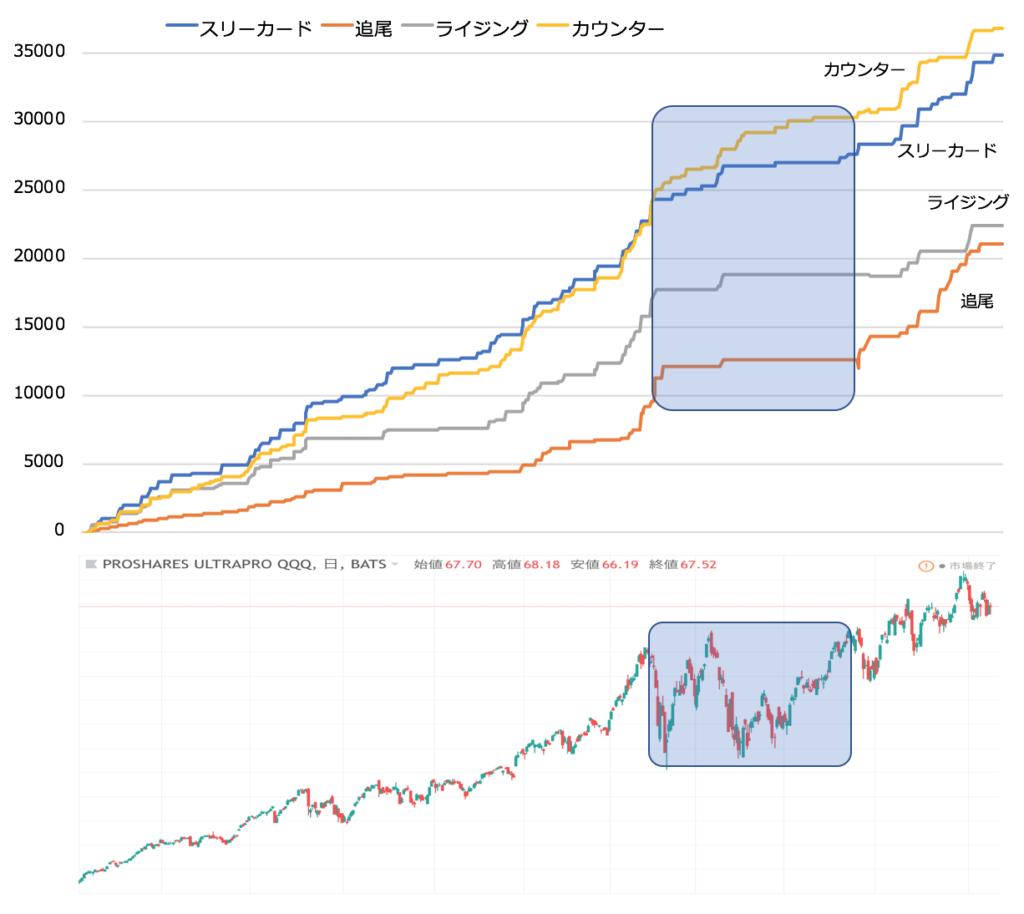

ということで、インヴァスト証券の自動売買のバックテストデータから2017年1月から2018年9月20日までの1口当たりの実現益をグラフにして、ETFのチャートと重ねてみました。

ずっと上昇してきましたが、一時期、下落している局面があります。

それが、薄く青で囲った部分です。

ライジングと追尾は、ETFが下落して、直近の最高値を超えるまでは、実現益がフラットになっていますね。

でも、カウンターは、上昇局面でも、下落した局面でも、地道に実現益を出していることがわかります。

カウンターが良さげに見えますね。

まとめ

最後に、それぞれのロジックを表にまとめてみましたのでご参考にしてください。

父さんは、これから自動売買始めるなら、カウンター1本かな。。。

最後に

最後までご覧いただきありがとうございました。

投資は自己責任です。きちんと資金管理して、すぐに使い道があるような資金ではなく、余裕資金で、かつ、余裕を持って運用をしましょう。

何かの参考になればと思います。

なお、父さんが、現在、運用している「ライジング」のアレンジバージョンと内容と実績はこちらのとおりです。

「証拠金取引はちょっと怖い。。。」という方には、ロボットアドバイザー人気ナンバー1の「WealthNavi(ウェルスナビ)」という選択肢も。。。

こちらもご参考まで。。

こんばんは。先日Twitterで、カウンターについて少しお話させていただいた者です。

その節はありがとうございました。

実際にカウンターを9/21から始めて、毎週末に記録を取っているのですが、9/29から10/6にかけて、カウンターの含み損がライジング、スリーカードよりも遥かに増えました(ライジングとスリーカードは8月下旬スタート)。

建玉照会を見たら、10/1に73ドル台でたくさん(といっても、1口しか買っていないので、皆様からしたらわずかなのですがw)掴んでいました。

カウンターは下落時に強いという認識だったので、意外な気がしています。

チャートを振り返ってみると、ここで一度カウンターを稼動を停止した方がよかった、など対処できたことはありますでしょうか?

まだ始まったばかりですし、じっくり経過を見るべきだとは思いますが、今後の参考にお聞かせいただけますと幸いです。質問がわかりにくかったらすみません…。

かなさん

ご質問いただきありがとうございます。

回答になっているかわかりませんが、ちょっと考えて、記事にしてみましたので、

ご参考にしてください。

今後ともよろしくお願いします。

https://yutatsukatosan.net/2018/10/09/tryauto_shitsumon_02/